Mariage, concubinage et Pacte civil de solidarité (PACS)

Le mariage, le PACS ou la déclaration de concubinage impliquent des démarches administratives spécifiques à effectuer en mairie, qui est l’autorité compétente pour enregistrer, formaliser ou attester ces formes d’union.

Le mariage

Le mariage est un acte juridique solennel, célébré à la mairie. Il entraîne des droits et devoirs entre les époux (aide mutuelle, fidélité, solidarité, etc.). Il est ouvert aux couples de même sexe et entraîne automatiquement un livret de famille.

Le concubinage

Le concubinage est une union libre entre deux personnes vivant ensemble sans être mariées ni pacsées. Il n’entraîne pas de droits légaux particuliers. Une attestation de vie commune peut être demandée en mairie.

Le PACS (Pacte Civil de Solidarité)

Le PACS est un contrat conclu entre deux personnes majeures, pour organiser leur vie commune. Il est plus souple que le mariage, mais offre certains droits (fiscaux, sociaux, etc.). Il se conclut en mairie ou chez notaire.

Quelles différences entre les 3 ?

Fiche pratique

Impôt sur le revenu - Frais de scolarité des enfants (réduction d'impôt)

Vérifié le 08/06/2023 - Direction de l'information légale et administrative (Première ministre)

Vous pouvez bénéficier d'une réduction d'impôt, lorsque votre enfant à charge poursuit des études secondaires (au collège ou au lycée) ou supérieures.

Vous pouvez bénéficier d'une réduction d'impôt sur le revenu, lorsque votre enfant à charge poursuit des études secondaires (collège ou lycée) ou supérieures.

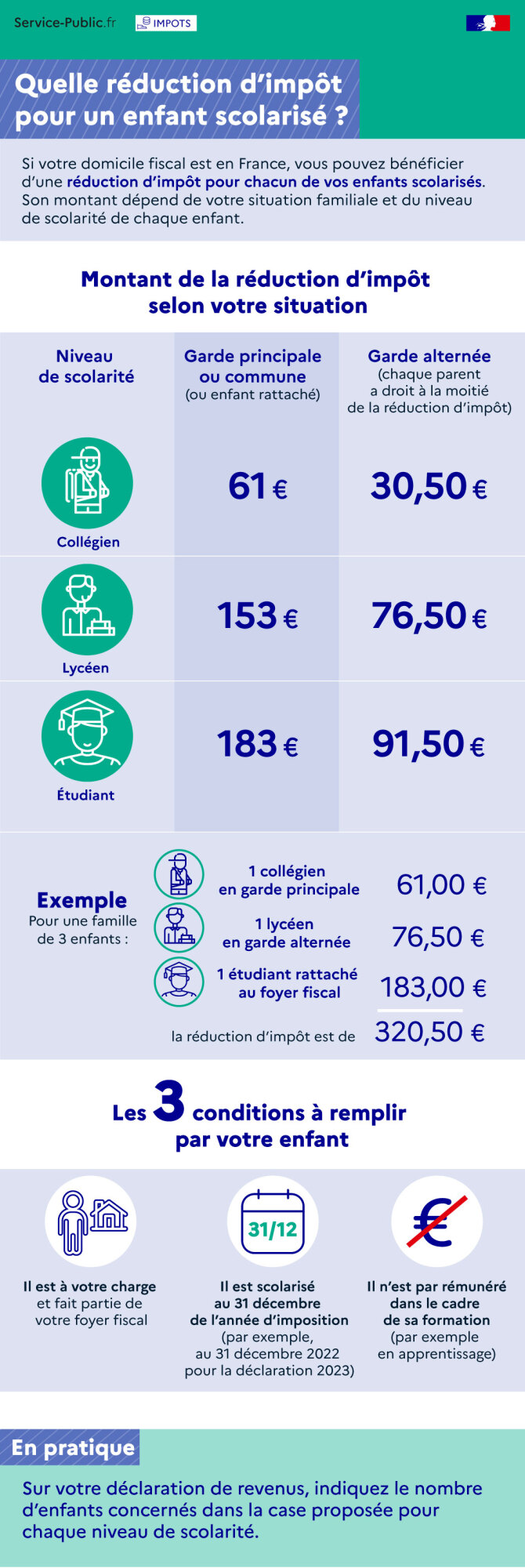

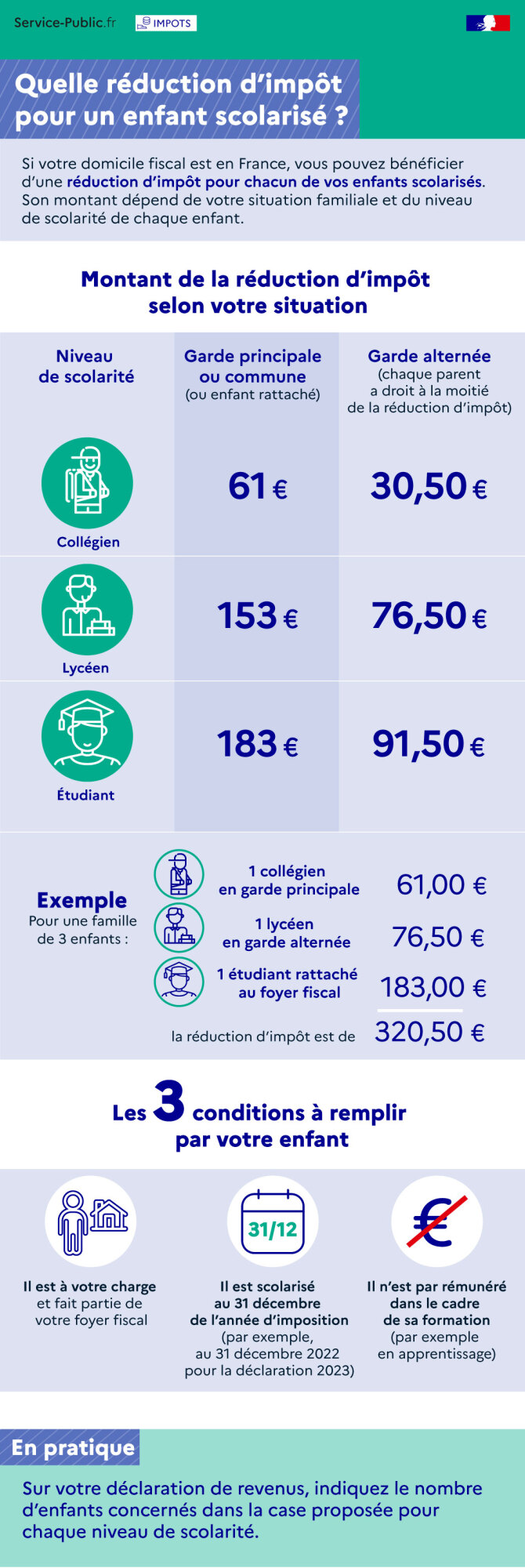

Titre : Quelle réduction d'impôt pour un enfant scolarisé ?

Si votre domicile fiscal est en France, vous pouvez bénéficier d’une réduction d’impôt pour chacun de vos enfants scolarisés. Son montant dépend de votre situation familiale et du niveau de scolarité de vos enfants.

Montant de la réduction d’impôt selon votre situation

1/ Garde commune ou principale (ou enfant rattaché :

2/ Garde alternée

Exemple :

Pour une famille de 3 enfants dont 1 lycéen en garde alternée, 1 collégien en garde principale et 1 étudiant rattaché au foyer fiscal, la réduction d’impôt est de 320,50 € (61 + 76,50 + 183).

Les 3 conditions à remplir par votre enfant scolarisé :

En pratique : Sur votre déclaration de revenus, indiquez le nombre d’enfants concernés, à chaque niveau de scolarité.

- Collégien : 61 €

- Lycéen : 153 €

- Etudiant : 183 €

- Collégien : 30,50 €

- Lycéen : 76,50 €

- Etudiant : 91,50 €

- Il est à votre charge et fait partie de votre foyer fiscal

- Il est scolarisé au 31 décembre de l’année d’imposition (par exemple, au 31 décembre 2022 pour la déclaration 2023)

- Il n’est pas rémunéré dans le cadre de sa formation (par exemple, en apprentissage).

Questions ? Réponses !

Pour en savoir plus

-

Brochure pratique 2023 - Déclaration des revenus de 2022

Ministère chargé des finances

-

Je déclare mes réductions et crédits d'impôt

Ministère chargé des finances

Le mariage

Fiche pratique

Impôt sur le revenu - Frais de scolarité des enfants (réduction d'impôt)

Vérifié le 08/06/2023 - Direction de l'information légale et administrative (Première ministre)

Vous pouvez bénéficier d'une réduction d'impôt, lorsque votre enfant à charge poursuit des études secondaires (au collège ou au lycée) ou supérieures.

Vous pouvez bénéficier d'une réduction d'impôt sur le revenu, lorsque votre enfant à charge poursuit des études secondaires (collège ou lycée) ou supérieures.

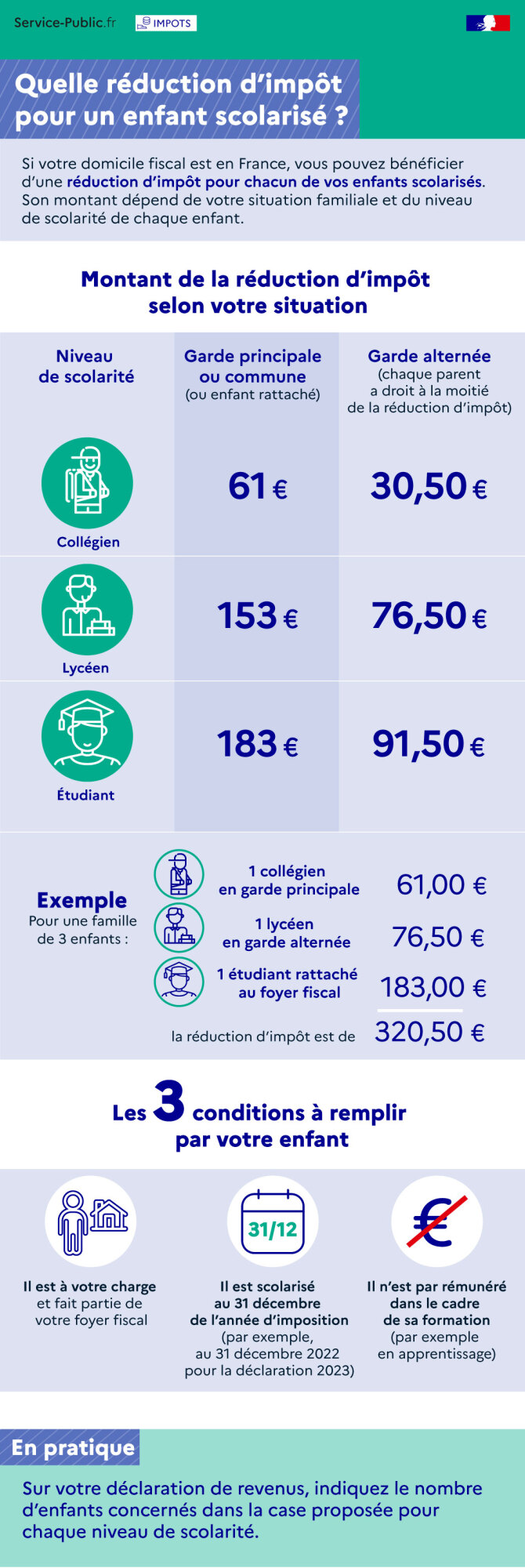

Titre : Quelle réduction d'impôt pour un enfant scolarisé ?

Si votre domicile fiscal est en France, vous pouvez bénéficier d’une réduction d’impôt pour chacun de vos enfants scolarisés. Son montant dépend de votre situation familiale et du niveau de scolarité de vos enfants.

Montant de la réduction d’impôt selon votre situation

1/ Garde commune ou principale (ou enfant rattaché :

2/ Garde alternée

Exemple :

Pour une famille de 3 enfants dont 1 lycéen en garde alternée, 1 collégien en garde principale et 1 étudiant rattaché au foyer fiscal, la réduction d’impôt est de 320,50 € (61 + 76,50 + 183).

Les 3 conditions à remplir par votre enfant scolarisé :

En pratique : Sur votre déclaration de revenus, indiquez le nombre d’enfants concernés, à chaque niveau de scolarité.

- Collégien : 61 €

- Lycéen : 153 €

- Etudiant : 183 €

- Collégien : 30,50 €

- Lycéen : 76,50 €

- Etudiant : 91,50 €

- Il est à votre charge et fait partie de votre foyer fiscal

- Il est scolarisé au 31 décembre de l’année d’imposition (par exemple, au 31 décembre 2022 pour la déclaration 2023)

- Il n’est pas rémunéré dans le cadre de sa formation (par exemple, en apprentissage).

Questions ? Réponses !

Pour en savoir plus

-

Brochure pratique 2023 - Déclaration des revenus de 2022

Ministère chargé des finances

-

Je déclare mes réductions et crédits d'impôt

Ministère chargé des finances

L'union libre

Fiche pratique

Impôt sur le revenu - Frais de scolarité des enfants (réduction d'impôt)

Vérifié le 08/06/2023 - Direction de l'information légale et administrative (Première ministre)

Vous pouvez bénéficier d'une réduction d'impôt, lorsque votre enfant à charge poursuit des études secondaires (au collège ou au lycée) ou supérieures.

Vous pouvez bénéficier d'une réduction d'impôt sur le revenu, lorsque votre enfant à charge poursuit des études secondaires (collège ou lycée) ou supérieures.

Titre : Quelle réduction d'impôt pour un enfant scolarisé ?

Si votre domicile fiscal est en France, vous pouvez bénéficier d’une réduction d’impôt pour chacun de vos enfants scolarisés. Son montant dépend de votre situation familiale et du niveau de scolarité de vos enfants.

Montant de la réduction d’impôt selon votre situation

1/ Garde commune ou principale (ou enfant rattaché :

2/ Garde alternée

Exemple :

Pour une famille de 3 enfants dont 1 lycéen en garde alternée, 1 collégien en garde principale et 1 étudiant rattaché au foyer fiscal, la réduction d’impôt est de 320,50 € (61 + 76,50 + 183).

Les 3 conditions à remplir par votre enfant scolarisé :

En pratique : Sur votre déclaration de revenus, indiquez le nombre d’enfants concernés, à chaque niveau de scolarité.

- Collégien : 61 €

- Lycéen : 153 €

- Etudiant : 183 €

- Collégien : 30,50 €

- Lycéen : 76,50 €

- Etudiant : 91,50 €

- Il est à votre charge et fait partie de votre foyer fiscal

- Il est scolarisé au 31 décembre de l’année d’imposition (par exemple, au 31 décembre 2022 pour la déclaration 2023)

- Il n’est pas rémunéré dans le cadre de sa formation (par exemple, en apprentissage).

Questions ? Réponses !

Pour en savoir plus

-

Brochure pratique 2023 - Déclaration des revenus de 2022

Ministère chargé des finances

-

Je déclare mes réductions et crédits d'impôt

Ministère chargé des finances

Le PACS

Fiche pratique

Impôt sur le revenu - Frais de scolarité des enfants (réduction d'impôt)

Vérifié le 08/06/2023 - Direction de l'information légale et administrative (Première ministre)

Vous pouvez bénéficier d'une réduction d'impôt, lorsque votre enfant à charge poursuit des études secondaires (au collège ou au lycée) ou supérieures.

Vous pouvez bénéficier d'une réduction d'impôt sur le revenu, lorsque votre enfant à charge poursuit des études secondaires (collège ou lycée) ou supérieures.

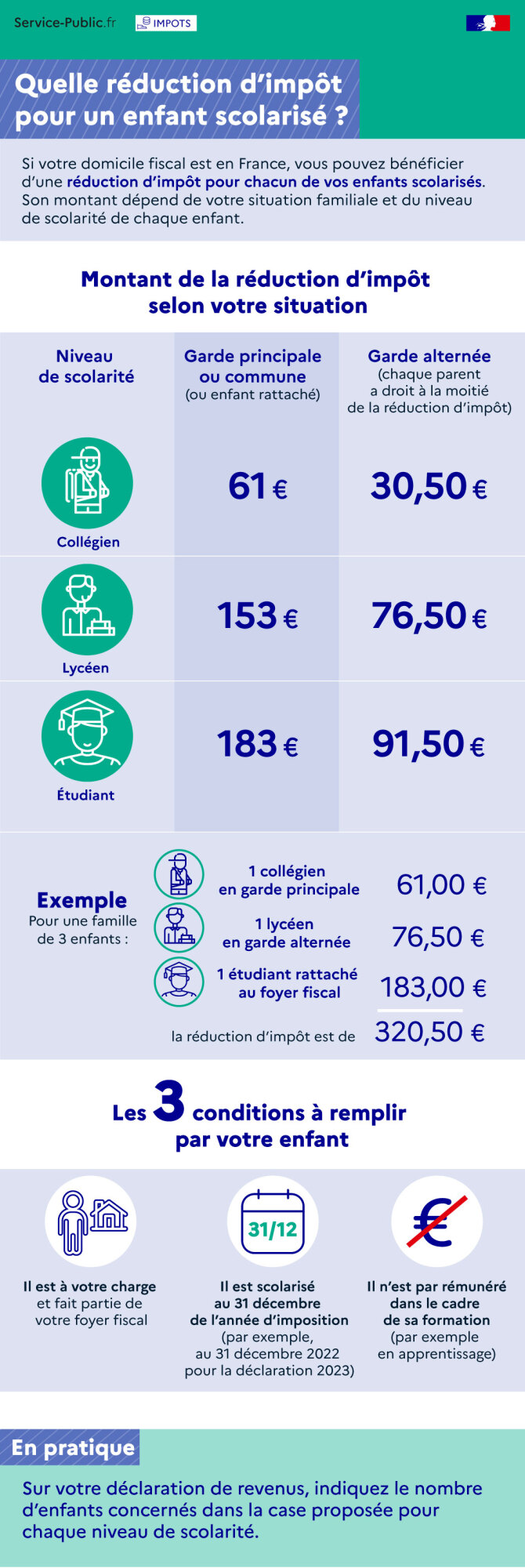

Titre : Quelle réduction d'impôt pour un enfant scolarisé ?

Si votre domicile fiscal est en France, vous pouvez bénéficier d’une réduction d’impôt pour chacun de vos enfants scolarisés. Son montant dépend de votre situation familiale et du niveau de scolarité de vos enfants.

Montant de la réduction d’impôt selon votre situation

1/ Garde commune ou principale (ou enfant rattaché :

2/ Garde alternée

Exemple :

Pour une famille de 3 enfants dont 1 lycéen en garde alternée, 1 collégien en garde principale et 1 étudiant rattaché au foyer fiscal, la réduction d’impôt est de 320,50 € (61 + 76,50 + 183).

Les 3 conditions à remplir par votre enfant scolarisé :

En pratique : Sur votre déclaration de revenus, indiquez le nombre d’enfants concernés, à chaque niveau de scolarité.

- Collégien : 61 €

- Lycéen : 153 €

- Etudiant : 183 €

- Collégien : 30,50 €

- Lycéen : 76,50 €

- Etudiant : 91,50 €

- Il est à votre charge et fait partie de votre foyer fiscal

- Il est scolarisé au 31 décembre de l’année d’imposition (par exemple, au 31 décembre 2022 pour la déclaration 2023)

- Il n’est pas rémunéré dans le cadre de sa formation (par exemple, en apprentissage).

Questions ? Réponses !

Pour en savoir plus

-

Brochure pratique 2023 - Déclaration des revenus de 2022

Ministère chargé des finances

-

Je déclare mes réductions et crédits d'impôt

Ministère chargé des finances